Ich habe letzte Woche an Silber geschrieben – ja, an das physische Metall selbst, dem wir vertrauen und in das wir unsere Papiereuros umtauschen. Und wie es der Zufall so will, hat es mir zurückgeschrieben! Ich möchte unsere Korrespondenz gerne mit Euch teilen…

Liebes Silber,

ich bin ein großer Fan. Deine industriellen Verwendungsmöglichkeiten in unserer modernen Gesellschaft explodieren förmlich, und du bist schon so lange Geld, wie es Aufzeichnungen gibt. Es ist schwer vorstellbar, dass dein Geldwert an Bedeutung verliert, vor allem, wenn ich mir die erbärmliche Zerstörung unserer Währung durch Zentralbanker und Politiker heute ansehe.

Deshalb ist es für mich erstaunlich, dass du in der Gegenwart so wenig geschätzt wirst.

Ich freue mich unglaublich, dass ich die Möglichkeit habe, dich zur Hälfte des Preises zu erwerben, den du vor 10 Jahren in der Nähe deines Rekordhochs hattest, vor allem, weil alle Gründe, aus denen ich dich gekauft habe, heute noch wichtiger sind. Ich bin mir des explosiven Potenzials, das in dir steckt, durchaus bewusst, aber ich muss zugeben, dass die Wartezeit für mich und meine Freunde manchmal frustrierend sein kann.

Ist deine Preisschwäche fast vorbei, oder ist sie von Dauer?

Sven Ode, begeisterter Silberinvestor

Die höfliche Antwort

Sehr geehrter Herr Ode,

ich verstehe Ihre Frustration. Die letzten 10 Jahre waren kein Vergnügen. Aber ich habe gute Nachrichten für Sie und Ihre Mitinvestoren. Die Dinge werden sich bald ändern – und wenn es soweit ist, kann ich Ihnen versichern, dass Sie sehr zufrieden mit mir sein werden. Hier sind fünf Dinge, die ich Ihnen und Ihren Freunden mitteilen möchte…

Nr. 1: Ich bin Geld, egal was kommt

Ich weiß, dass viele Ihrer Freunde sich dessen bewusst sind, aber physische Formen von mir bieten euch Vorteile, die kaum ein anderes Asset bieten kann. Das ist besonders wichtig, wenn ich mir die Finanzen eurer heutigen Welt ansehe.

- Ich habe kein Gegenpartei- oder Ausfallrisiko. Wenn Sie mich in realer Form besitzen, brauchen Sie keinen Papiervertrag, der Sie entschädigt, oder einen Mittelsmann, der die Schulden eines anderen begleicht. Ich bin ein finanzieller Vermögenswert, der nicht gleichzeitig die Verbindlichkeit eines anderen Unternehmens ist. Ich brauche keinen Rückhalt von einer Bank oder einer Regierung. Im Großen und Ganzen verschafft Ihnen das einen enormen Vorteil.

- Ich bin eine greifbare Absicherung gegen alle Formen von Hacking und Cyberkriminalität. Einen Silver Eagle kann man nicht löschen oder hacken.

- Ich kann nicht wie Papiergeld aus dem Nichts geschaffen (und damit entwertet) werden.

- Ich bin privat und diskret. Natürlich müssen Sie auf jeden Gewinn Steuern zahlen, aber wenn Sie etwas Privatsphäre oder Vertraulichkeit wünschen, kann ich Ihnen das bieten.

Ich bin auch praktischer als Gold.

- Ich bin für Investitionszwecke erschwinglicher.

- Es ist praktischer, mich zu verkaufen. Wenn Sie einen kleinen finanziellen Bedarf haben, verkaufen Sie einfach ein paar Unzen von mir anstelle von Gold, denn ich bin in kleineren Stückelungen erhältlich.

- Ich mache auch Geschenke erschwinglicher.

Und vergessen wir nicht, dass die Geldgeschichte mich mit Geld gleichsetzt.

- Ich wurde in der Münzprägung häufiger verwendet als Gold.

- Die historische Verbindung zwischen „Silber“ und „Geld“ findet sich noch heute in einigen Sprachen. Das französische Wort für Silber ist „argent“, das gleiche Wort wird für Geld verwendet. Die Römer benutzten das Wort „argentarius“ für Bankier oder Silberhändler.

- Alle reden von einem Goldstandard, aber in den Vereinigten Staaten war der ursprüngliche Standard ein bimetallischer Standard, der mich einschloss.

Mit mir erhalten Sie automatisch all diese Vorteile, von denen viele in der nächsten Krise entscheidend sein könnten. Und wie Sie schon sagten, bekommen Sie diese derzeit um die Hälfte billiger als noch vor einem Jahrzehnt.

Nr. 2: Ich bin spottbillig, mit lebensverändernden Vorteilen

Ich bin der unterbewertetste Wert, das Sie heute kaufen können. Hier ist der Beweis. Erstens: Im Verhältnis zum Aktienmarkt bin ich heute im Vergleich zum S&P 500 sogar günstiger zu haben als in der Zeit der großen Rezession.

Um einfach nur meinen Preis im Verhältnis zum Aktienmarkt im Jahr 2011 zu erreichen, müsste das Verhältnis fast achtmal höher gehandelt werden als heute. Es müsste sogar um das 89-fache steigen, um den Höchststand von 1980 zu erreichen. Ich bin auch der einzige Vermögenswert, der nie wieder seinen Höchststand von 1980 erreicht hat. Damit bin ich vielleicht das unterbewertetste Asset, das man heute kaufen kann.

Und schließlich ist mein Verhältnis zum Goldpreis heute doppelt so hoch wie 2011, was bedeutet, dass ich den Goldpreisanstieg verdoppeln müsste, um dieses Niveau zu erreichen. Und wie viele Fans wissen, erreichte das Gold-Silber-Verhältnis 1980 einen Wert von 17, was bedeuten würde, dass ich mehr als viermal so viel gewinnen würde wie Gold. Damit will ich nur sagen…

- Wenn Sie mich besitzen, sind Sie perfekt für den nächsten Vermögenstransfer gerüstet.

Ich rate Ihnen und Ihren Freunden, mich weiterhin zu kaufen, solange ich noch billig bin. Eines Tages, das verspreche ich Ihnen, werde ich das nicht mehr sein. Es gibt noch drei weitere Dinge, die Sie wissen sollten…

Nr. 3: Der nächste Preisausschlag ist unausweichlich

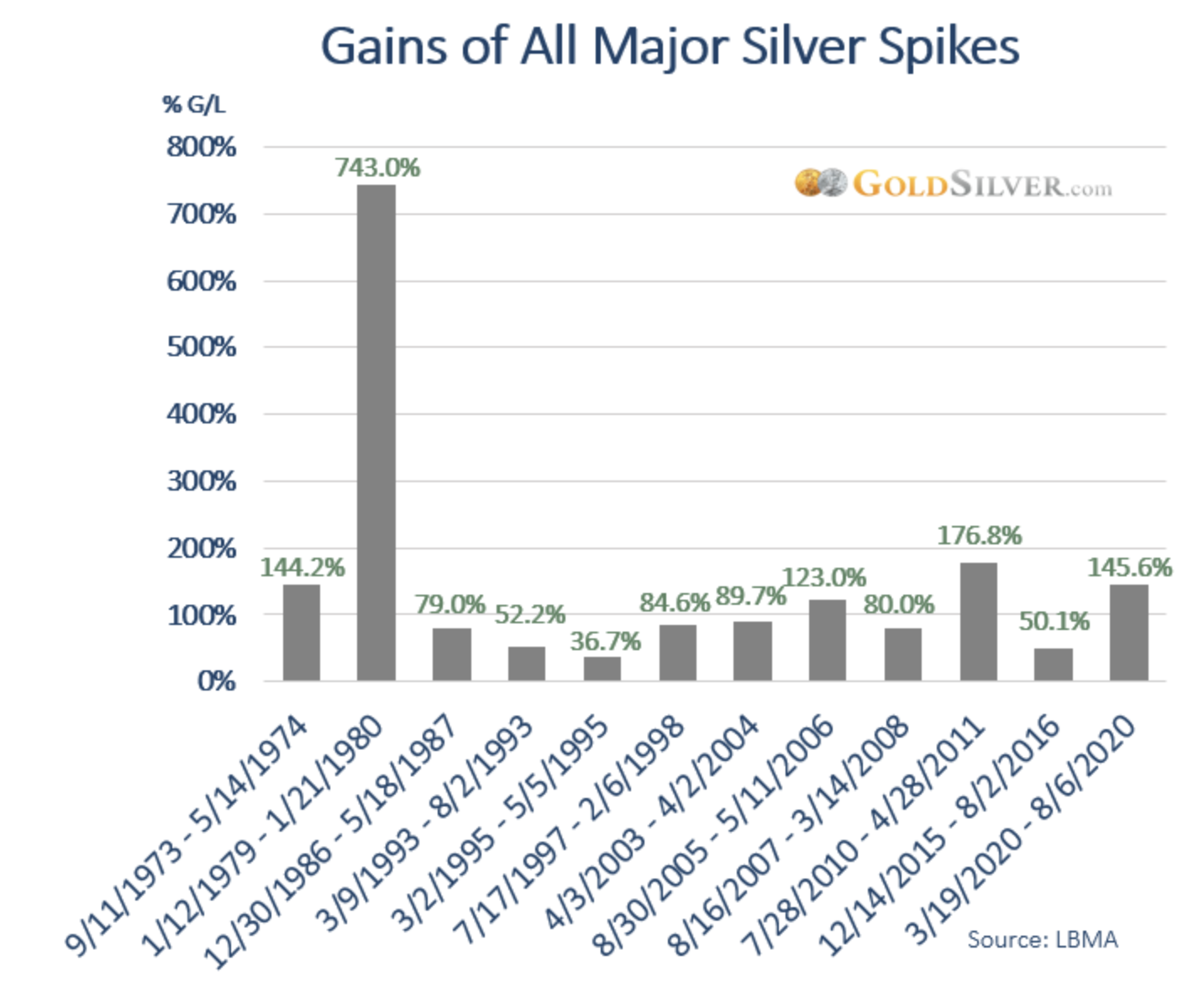

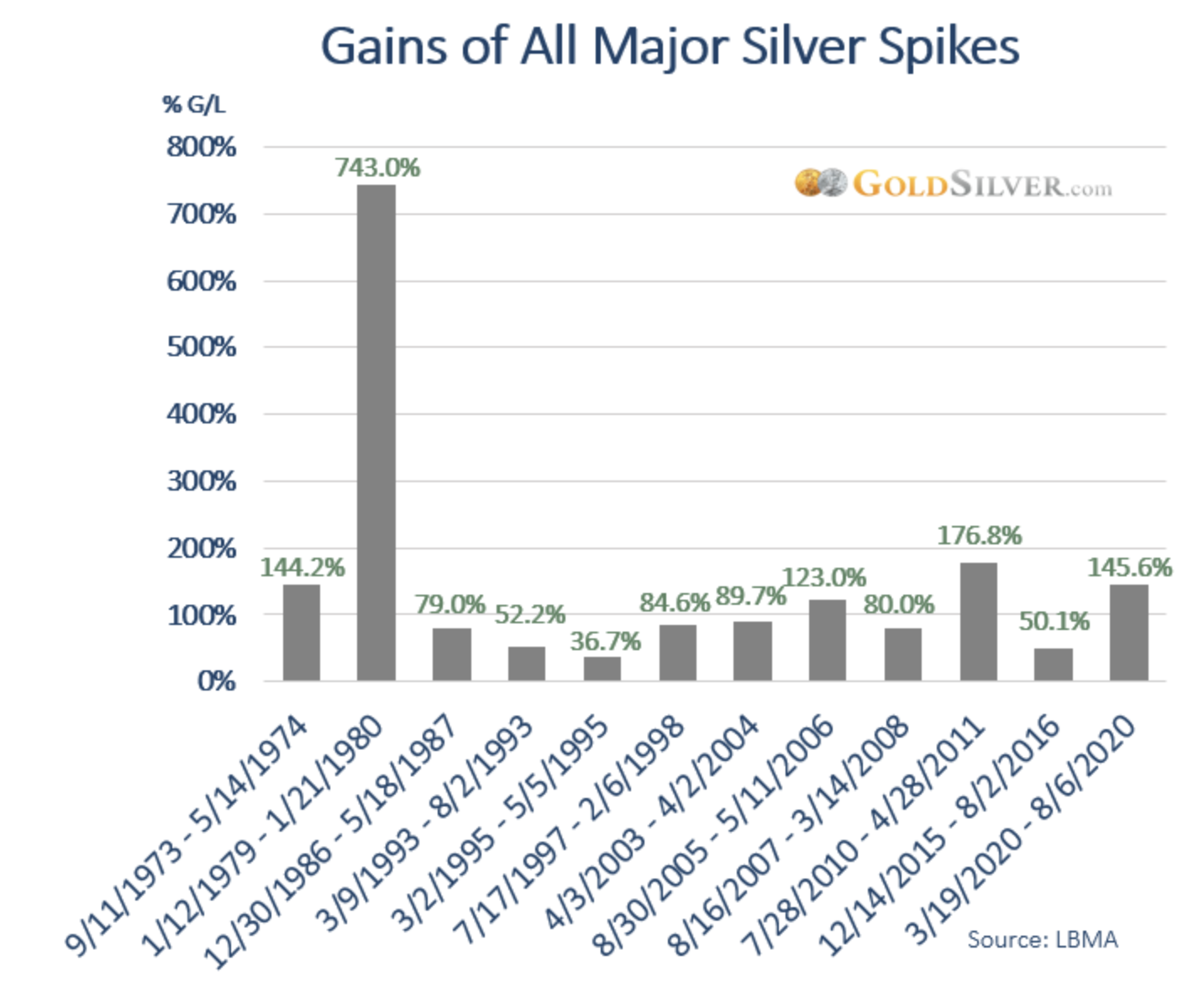

Wie Sie und Ihre Freunde wissen, neigt mein Preis dazu, stark anzusteigen. Und nicht nur ein bisschen. Hier sind alle meine Ausschläge seit den 1970er Jahren und wie viel Gewinn sie verzeichneten.

Der durchschnittliche Gewinn beträgt 150,4%. Ob Sie es glauben oder nicht, diese Ausschläge dauerten alle ein Jahr oder weniger. Das bedeutet, dass die Anleger mich besitzen müssen, bevor der nächste Ausbruch einsetzt. Der Ausbruch ist so plötzlich und heftig, dass es zu spät ist, wenn man noch nicht investiert ist. Und wenn Sie erst einmal eine nennenswerte Menge von mir besitzen, warten Sie einfach auf den nächsten Ausbruch. Argumentieren Sie nicht gegen die Geschichte oder vertrauen Sie auf das derzeitige Geldsystem. Die Argumente für meinen Besitz werden jedem einleuchten, wenn die nächste Krise ausbricht.

Nr. 4: Manipulationen werden – können – nicht ewig anhalten

Es gibt einige, die behaupten, mein Preis sei künstlich gedrückt. Aber es gibt etwas Wichtiges, das Sie dazu wissen sollten. Die Geschichte zeigt das eindeutig: Manipulationen sind nie von Dauer. Sie scheitern immer, unabhängig von der Anlage, dem Zeitraum oder den Verdächtigen. Sie enden aus unterschiedlichen Gründen, je nach der Art der Manipulationen zu jener Zeit, und es gibt ein paar spezifische Gründe, warum sie auch dieses Mal enden werden.

Erstens: Auch wenn die Verschwörer heute betrügerische Papierformen von mir verwenden, um ihre Manipulationen durchzuführen, wird immer etwas physisches Metall benötigt, um diese Geschäfte zu tätigen. Und irgendwann, in nicht allzu ferner Zukunft, wird es nicht mehr genug von mir für alle geben. Meine Verwendungszwecke für die Industrie explodieren und verknappen das Angebot – und das wird die Zahl und die Wirkung der Manipulationen, die stattfinden können, verringern.

Zweitens: Während die Manipulatoren heute noch eine gewisse Kontrolle ausüben können, wird die nächste Krise sie überwältigen. Ausgehend von all den Blasen, die Sie umgeben, wird mein nächster Run episch sein, und sie werden nicht in der Lage sein, ihn zu kontrollieren – sie werden tatsächlich zu Opfern werden. Und bedenken Sie, dass Millionen von Investoren und Billionen von Währungseinheiten mehr hinter mir her sein werden als in den 1970er Jahren.

Nicht nur, dass jeder ein Stück von mir haben will, es wird auch viele Unternehmen geben, die meinen Markt überwältigen könnten, genau wie in der Vergangenheit. Mit anderen Worten: Den Manipulatoren wird das physische Silber ausgehen, um ihre Spiele zu spielen, und die Auswirkungen der nächsten Krise werden sie überrollen, vor allem, wenn jeder erkennt, dass die Inflation nicht „vorübergehend“ ist.

An diesem Punkt wird sich alles ändern, und jeder, der versucht, meinen Preis zu manipulieren, wird vernichtet werden. Denken Sie daran, dass es mich schon viel länger gibt als sie. Um ehrlich zu sein, wird es lustig sein, das zu beobachten. Und höchst profitabel für Sie und Ihre Freunde.

Nr. 5: Ich bin in den Startlöchern und bereit zum Abheben

Es gibt zahlreiche Katalysatoren, die meinen Preis in die Höhe treiben können und werden. Mein Preis wird von langweilig auf boomend umschalten. Die winzige Größe meines Marktes wird meinen Preis explodieren lassen – wie Sie wissen, braucht es nicht viel Geld, um ihn in die Höhe zu treiben.

Denken Sie an die Hunderte von Hedgefonds, Tausende von Institutionen, Milliarden von Investoren und Billionen von Währungseinheiten, die alle ein Stück von mir haben wollen – der plötzliche Anstieg meines Preises durch all diese Nachfrage wird Ihnen den Atem rauben. Alles, was Sie tun müssen, ist durchzuhalten und sicherzustellen, dass Sie vorher genug von mir besitzen. Wenn die Investitionsnachfrage wieder so in die Höhe schießt wie in der Vergangenheit, werde ich zu viel höheren Kursen gehandelt. Meine Geschichte zeigt dies.

Machen Sie sich keine Sorgen, horten Sie einfach weiter

Mein Rat ist, sich nicht über meinen derzeitigen Winterschlaf zu ärgern. Sobald der nächste Katalysator einsetzt, egal was es ist, werde ich eines Tages zu einem Vielfachen meines heutigen Preises verkauft werden.

Die Uhr tickt. Bereiten Sie sich nicht darauf vor, es zu bereuen, wenn mein Preis den 20-Dollar-Bereich hinter sich lässt. Stellen Sie sicher, dass Sie genug von mir besitzen, um den kommenden Sturm zu überstehen und gleichzeitig massive Gewinne zu verbuchen. Früher oder später wird er kommen.

Ihr Freund,

Silber